كامكو إنفست: توقع بتزايد الاحتياجات التمويلية لدول الخليج

140.9 مليار دولار قيمة أدوات الدخل الثابت المستحقة على حكوماتها خلال السنوات الـ 5 المقبلة

تصل قيمة الديون مستحقة السداد في الأسواق الناشئة إلى حوالي 730 مليار دولار أميركي، خلال الفترة المتبقية من العام الحالي، إلا انه في ظل تضاؤل الاحتياطيات الأجنبية، وانخفاض معدلات النمو الاقتصادي، سيصبح من الصعب على بعض الاقتصادات مواصلة تسديد ديونها الخارجية.

أدى تفشي فيروس "كورونا" وما خلفه من تبعات اقتصادية على كل دول العالم إلى إعادة تقييم الأثر المالي للجائحة، في ضوء الضغوط المالية الجديدة، وحالة عدم اليقين المحيطة بالوضع على المدى القريب، حيث قدمت الحكومات حزم التحفيز المالي بمبالغ متفاوتة وصلت إلى 21 في المئة من الناتج المحلي الإجمالي في حالة اليابان، تليها الولايات المتحدة بنسبة 13 في المئة من الناتج المحلي الإجمالي، أو ما يعادل 2.7 تريليون دولار أميركي. وحتى وقت اصدار هذا التقرير، بلغت عدد حالات الإصابة بفيروس كورونا 4.7 ملايين، إلا انه كانت هناك أيضاً انباء عن إعادة فتح الأنشطة الاقتصادية في عدد من الدول مثل الصين وألمانيا، بهدف بدء عملية الانتعاش الاقتصادي، وسد الفجوة التمويلية الناتجة عن الإنفاق الموجه لحزم التحفيز المالي.وحسب تقرير صادر عن شركة "كامكو إنفست"، تأتي الأزمة في وقت لاتزال فيه الديون العالمية عند مستويات عالية تاريخياً، ومن المتوقع لها ان تشهد المزيد من الارتفاع على خلفية لجوء الحكومات لإصدار السندات لتمويل عمليات الانفاق في إطار الجهود الرامية إلى التصدي لهذه الجائحة. ووفقاً للتقرير الصادر عن وكالة "بلومبرغ"، تصل قيمة الديون مستحقة السداد في الأسواق الناشئة إلى نحو 730 مليار دولار خلال الفترة المتبقية من العام الحالي، إلا انه في ظل تضاؤل الاحتياطيات الأجنبية، وانخفاض معدلات النمو الاقتصادي سيصبح من الصعب على بعض الاقتصادات مواصلة تسديد ديونها الخارجية.وأدت تلك الجائحة إلى انسداد قنوات التمويل الجديدة في أسواق الأوراق المالية، حيث تراجعت أهمية إصدارات السوق الأولية الجديدة، ولم تعد ضمن الأولويات بانتظار الحصول على تقييمات أفضل، بالإضافة إلى تدفق الأموال خارج الأسواق الناشئة بمستويات غير مسبوقة. أما على صعيد الدخل الثابت، فقد أدى الأمر إلى خفض معدلات الفائدة إلى أدنى المستويات، بهدف ضخ السيولة في النظام المالي. إلا انه في ظل تلك الأوضاع، تغير أيضاً تقييم المخاطر لسوق الدخل الثابت الذي كان يعتبر في فترة ما الرهان المضمون ذا العوائد المنخفضة.

ضغوط مالية

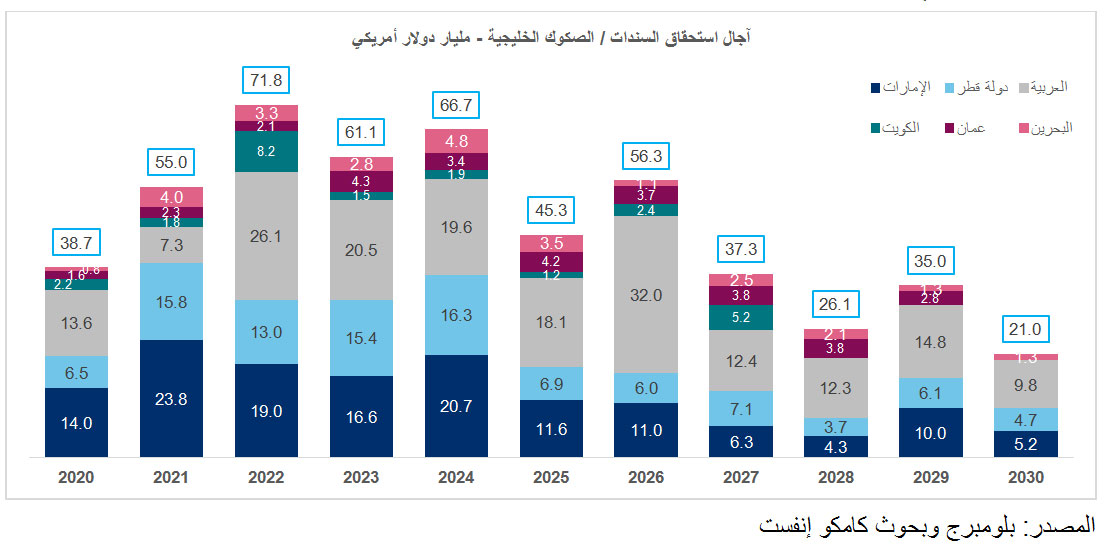

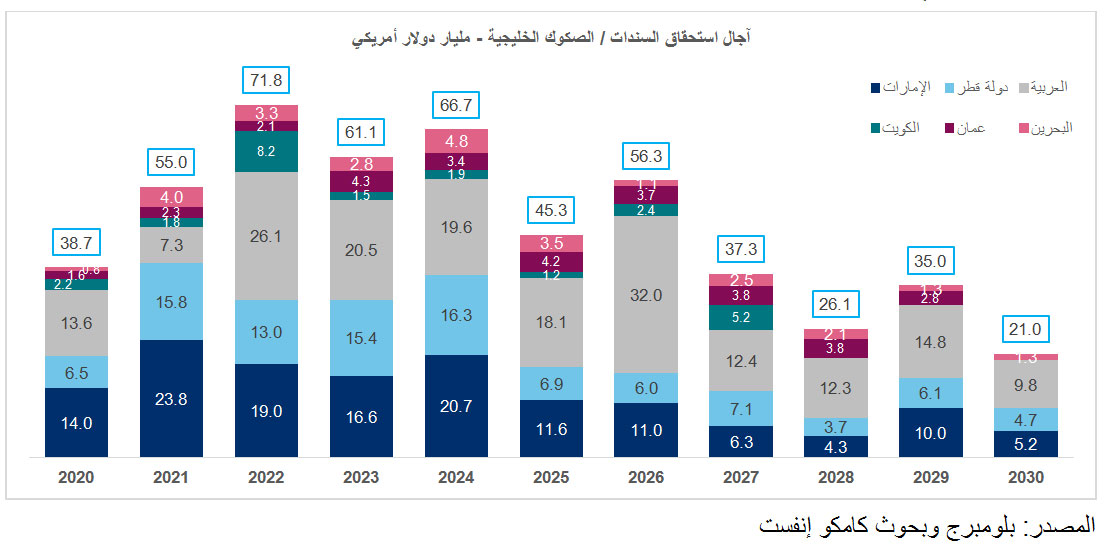

وأدت الضغوط المالية الناجمة عن تراجع النشاط الاقتصادي وعائدات النفط إلى إجبار حكومات دول مجلس التعاون الخليجي على إصدار أدوات دين بمستويات ضخمة، حيث قامت حكومات دول مجلس التعاون الخليجي بإصدار سندات بلغت قيمتها نحو 31 مليار دولار منذ بداية 2020 حتى تاريخه، من ضمنها 24 مليارا خلال أبريل 2020 فقط، هذا إلى جانب أكثر من 10 مليارات من الصكوك. وخلال العام الماضي، بلغت قيمة السندات التي قامت حكومات المنطقة بإصدارها 48.8 مليارا، بينما بلغت قيمة الصكوك التي تم اصادرها 33.3 مليارا. من جهة أخرى، نشطت ايضاً إصدارات الشركات من أدوات الدين، حيث بلغت قيمة السندات الصادرة هذا العام 19.0 مليار دولار بما في ذلك 6.6 مليارات في مايو 2020، في حين بلغت إصدارات الصكوك 4.8 مليارات. وتقارن تلك المستويات بقيم إصدارات العام الماضي، حيث بلغت 45.6 مليارا من السندات و14.8 مليارا من الصكوك. كما تصل قيمة أدوات الدين المستحقة السداد على دول مجلس التعاون الخليجي لكلا من السندات والصكوك خلال العام الحالي إلى 38.7 مليارا. أضف إلى ذلك عجز الموازنات المقدر بأكثر من 150 مليار دولار، لذا يمكن أن تتجاوز إصدارات أدوات الدخل الثابت مستويات العام الماضي.آجال استحقاق السندات/ الصكوك

تصل قيمة أدوات الدخل الثابت مستحقة السداد على حكومات دول مجلس التعاون الخليجي، خلال السنوات الخمس المقبلة، ما قيمته 140.9 مليار دولار، بينما تبلغ القيمة المستحقة على الشركات 152.4 مليارا. أغلبية تلك الاستحقاقات بالدولار الأميركي تليها إصدارات بالعملة المحلية بالريال السعودي والريال القطري. بالإضافة إلى ذلك، فإنه نظراً لمستويات التصنيف الائتماني لحكومات دول مجلس التعاون الخليجي، فإن أغلبية هذه الاستحقاقات تتميز أنها من درجة استثمارية عالية أو أدوات مصنفة من الفئة (A). أما فيما يتعلق بنوعية أدوات الدين، فتأتي السندات التقليدية في الصدارة، حيث تمثل القيمة مستحقة السداد خلال الخمس سنوات القادمة نحو 200 مليار دولار، في حين يتوقع أن تتزايد قيمة الصكوك المستحقة السداد اعتباراً من 2022.أما فيما يتعلق بآجال الاستحقاق وفقاً للقطاع، فتصل قيمة أدوات الدين مستحقة السداد على البنوك وقطاع الخدمات المالية خلال الخمس سنوات المقبلة 91 مليار دولار، بما يمثل نحو 31 في المئة من إجمالي المبالغ المستحقة حتى عام 2024. أما بالنسبة لقطاعي الطاقة والعقار فتصل قيمة الديون مستحقة السداد 12 مليارا لكل قطاع أو ما نسبته 8 في المئة من إجمالي المبالغ المستحقة حتى العام 2024. وتأتي البنوك الإماراتية في الصدارة، حيث تصل قيمة أدوات الدين مستحقة السداد على مدى السنوات الخمس المقبلة إلى 45 مليار دولار، تليها قطر بقيمة 20.8 مليارا، بما يمثل نسبة 22.4 في المئة من إجمالي استحقاقات السندات / الصكوك خلال السنوات الخمس المقبلة لدول مجلس التعاون الخليجي. كما تتركز ايضاً أعلى قيم مستحقة السداد لقطاع العقار في كلا من الإمارات وقطر عند مستوى 5.9 مليارات، و3.5 مليارات، على التوالي، حتى عام 2024.وتستهدف تلك الإصدارات سد الاحتياجات التمويلية الجديدة وكذلك متطلبات إعادة التمويل. وتبلغ قيمة السندات والصكوك الخليجية المطلوبة لإعادة التمويل في السنوات الخمس المقبلة حوالي 300 مليار دولار، تمثل السندات نحو الثلثين تقريباً من اجمالي هذا المبلغ، في حين تمثل الصكوك الثلث المتبقي أي ما يعادل 95.1 مليارا. كما تنقسم تلك الاستحقاقات بالتساوي تقريباً بين إصدارات الديون السيادية وتلك الصادرة عن الشركات، وتصل القيمة مستحقة السداد من السندات الحكومية إلى 141 مليارا، في حين تبلغ تلك المستحقة على الشركات 152.3 مليارا. أما من حيث التقسيم على مستوى الدول المختلفة، فتأتي الإمارات في الصدارة من حيث قيمة أدوات الدين مستحقة السداد، والتي تبلغ 94.1 مليار دولار، تليها الحكومات والشركات السعودية والقطرية بقيمة تصل إلى 87.1 مليارا، و67.0 مليارا، كما أن مستويات استحقاق السندات والصكوك الخليجية تكاد تكون ثابتة عند نفس المستوى على مدى السنوات الخمس المقبلة بقيمة 302.9 مليار. ويستحق سداد قروض بقيمة 72 مليارا خلال الفترة المتبقية من عام 2020، تمثل الشركات الإماراتية من تلك القيمة نسبة 46 في المئة، أو ما يعادل 32.8 مليار دولار بنهاية عام 2020.النظرة المستقبلية

نرى أن إصدارات السندات والصكوك في دول مجلس التعاون الخليجي يتوقع لها النمو مجدداً هذا العام بدعم من احتياجات إعادة تمويل الموازنات، بالإضافة إلى المتطلبات التمويلية الجديدة، حيث أدى تفشي فيروس كوفيد-19 إلى ظهور احتياجات إضافية لكل من الشركات والمؤسسات الحكومية، بما قد يعزز إصدارات السوق الأولية خلال الفترة المتبقية من العام الحالي وعلى المدى القريب. بالإضافة إلى ذلك، فإنه في ظل تمتع أربع دول من بين دول مجلس التعاون الخليجي الست على تصنيفات ائتمانية ممتازة من درجة الاستثمار والدعم المرتقب من مجلس التعاون لكل من عمان والبحرين، نعتقد أن هذا الأمر من شأنه دعم جمع الأموال في المنطقة وكذلك على المستوى الدولي. من جهة أخرى، تساهم قوة صناديق الثروات السيادية في تعزيز التصنيف الائتماني لأغلبية دول المنطقة بما يدعم قدرتها على جمع الأموال دون أي أوجه نقص. فعلى سبيل المثال، حظي إصدار سندات أبو ظبي بقيمة 7 مليارات دولار في وقت سابق من الشهر الحالي بإقبال كثيف وتخطى الطلب عليها أكثر من 25 مليارا.هذا، ويحرص المقترضون أيضاً على جمع الأموال بسبب انخفاض تكلفة الاقتراض على مستوى العالم، ووصول العائد على السندات السيادية الى أدنى مستوياته المسجلة على الإطلاق في الآونة الأخيرة، وذلك بدلاً من اللجوء إلى استغلال الاحتياطيات. ويساعد هذا الأمر الدول على الاستفادة من اقتناص الفرص الاستثمارية على الصعيد العالمي، في ظل الانخفاض الحاد للتقييمات، وذلك باستخدام أموالها الخاصة إلى جانب الحصول على تمويل قليل التكلفة لسد عجز الموازنات. ومؤخراً، اشترى صندوق الاستثمارات العامة السعودي حصصاً في أربع شركات نفط، وشركة للرحلات البحرية، كما اتفق على صفقة لشراء نادي كرة قدم.وفي ظل انخفاض أسعار النفط إلى جانب خفض حصص الإنتاج، فمن المتوقع أن ترتفع متطلبات التمويل الحكومية في دول مجلس التعاون الخليجي على المدى القريب. وأعلنت الحكومات بعض الإجراءات لزيادة إيرادات الدولة مثل قيام السعودية بزيادة قيمة الضريبة المضافة إلى 15 في المئة، بالإضافة إلى تدابير أخرى مختلفة مثل خفض مستويات الدعم والبدلات، وخصخصة الكيانات المملوكة للدولة، وتأجيل تمويل بعض المشاريع المحددة وتعديل أولويات تنفيذها. إلا أن تلك التدابير قد لا تكون كافية لسد فجوة العجز المالي للعام الحالي التي تتراوح ما بين 15 -25 في المئة بالنسبة لمعظم دول مجلس التعاون الخليجي، وفقاً لوكالة فيتش للتصنيف الائتماني. ومن المتوقع أن تعاني السعودية عجزا للعام السابع على التوالي، مع وصول قيمة العجز في الربع الأول من العام 2020 إلى 9.1 مليارات.

إصدارات السندات والصكوك في دول مجلس التعاون الخليجي يتوقع لها النمو مجدداً هذا العام بدعم من احتياجات إعادة تمويل الموازنات