الوطني للثروات تقارير قيادة الفكر: هل يؤثر الأفق الزمني للاستثمار في مستوى مخاطر الأصول؟

غالباً ما يرتبط مفهوم المخاطر لدى المستثمرين بفكرة التقلّب، أي التغيّرات السريعة في أسعار الأصول على المدى القصير. ويُنظر عادةً إلى الاحتفاظ بالنقد كخيار آمن بفضل استقرار قيمته الاسمية وسيولته العالية، في حين تُعتبر الأسهم أكثر الأدوات الاستثمارية عرضة للتقلب والمخاطر، نظراً لتغير أسعارها اليومية وتأثرها المباشر بالأزمات المالية.

إلا أن هذا التصور الذي يبدو منطقياً، يبدأ في التغيّر عند إدخال عاملي أفق الاستثمار الزمني ومعدلات التضخّم إلى الصورة، فالطرق التي تبدو آمنة على المدى القصير قد تُضعف القيمة الحقيقية للثروة بمرور الوقت، بينما قد تتحوّل الأصول التي تُعدّ اليوم أكثر تقلباً إلى الوسيلة الأنجح للحفاظ على الثروة على المدى الطويل.

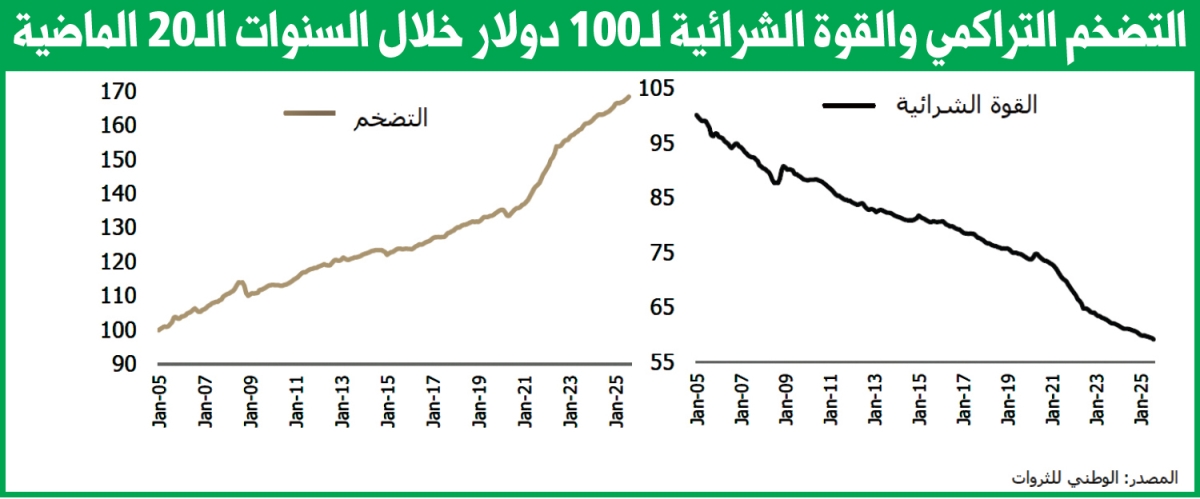

المشكلة الجوهرية في الاحتفاظ بالنقد تكمن في التضخّم، فمع بلوغ متوسط معدّل التضخم في الولايات المتحدة نحو 2.5 في المئة سنويا خلال العقدين الماضيين، تراجعت القوة الشرائية للنقد بما يقارب 40 في المئة خلال تلك الفترة. المستثمرون الذين احتفظوا بالنقد أو بسندات قصيرة الأجل خلال هذه الفترة، حيث لم تتجاوز العوائد الحقيقية لتلك الأصول 1.7 في المئة في المتوسط، هم في الواقع واجهوا خسائر تدريجية غير محسوسة في ثرواتهم.

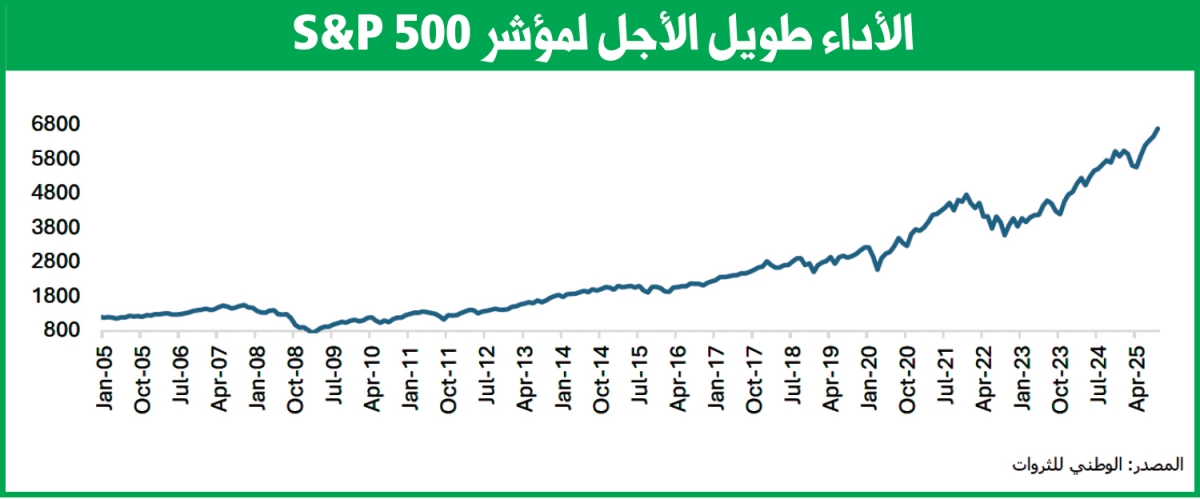

وعلى نقيض ذلك، تُظهر الأسهم سلوكاً مختلفاً تماماً، فالتقلّب قصير الأجل فيها واقع لا يمكن إنكاره، إذ تراجع مؤشر S&P 500 بنحو 57 في المئة بين أكتوبر 2007 ومارس 2009، إلا أن الأداء التاريخي عبر المدى الطويل يؤكد أن الأسهم الأميركية لطالما واصلت تحقيق عوائد حقيقية إيجابية ومستمرة.

تعريف المخاطر

يُعرَّف الخطر عادةً بالتقلّب، أي الانحراف المعياري للعوائد. لا تكمن الخطورة الفعلية بالنسبة للمستثمرين الأفراد والمؤسسات في تقلّبات الأسعار قصيرة المدى، بل في العجز عن تحقيق الأهداف المالية بعيدة المدى، فالمستثمر الذي يدّخر للتقاعد، مثلًا، ينبغي أن ينشغل بدرجة أكبر بالحفاظ على القوة الشرائية لمحفظته خلال العقدين المقبلين، لا بالتغيرات اليومية في السوق.

ومن هذا المنطلق، إن أي تقييم لا يراعي الأفق الزمني للاستثمار يُعدّ غير مكتملاً ومضللًا.

لذلك، يعد المدى الزمني غاية في الأهمية إن لم يكن الأهم:

• المدى القصير (من 0 إلى 3 سنوات): التركيز على السيولة والحفاظ على رأس المال.

• المدى المتوسط (من 3 إلى 10 سنوات): التوازن بين النمو والاستقرار.

• المدى الطويل (أكثر من 10 سنوات): إعطاء الأولوية للتراكم الرأسمالي والحماية من التضخّم.

النقد والسندات

يُعدّ النقد أصلا مثاليا للمدى القصير: ثابت القيمة الاسمية، فوري السيولة، ومقبول عالميا. إلا أن هذا الأمان الظاهري يُخفي ضعفا جوهريا يتمثل في تآكل قيمته الحقيقية بفعل التضخّم.

أما بالنسبة إلى السندات، فتوفر حماية جزئية من خلال تدفقات الدخل الثابت. وعلى مدى القرن الماضي، حققت السندات الحكومية الأميركية طويلة الأجل عوائد حقيقية تقارب 2 في المئة، لكنها تتأثر سلبًا عندما يرتفع التضخّم بشكل مفاجئ. وتبقى سبعينيات القرن الماضي مثالاً بارزاً على كيفية تكبّد حاملي السندات عوائد حقيقية سلبية لسنوات بسبب موجات التضخّم المرتفعة.

ورغم ذلك، يظل النقد والسندات عنصرين أساسيين لتحقيق السيولة قصيرة الأجل والاستقرار متوسط الأجل، غير أن ما يوفرانه من أمان يتلاشى عند مقارنته بقدرة محدودة على الحفاظ على الثروة الحقيقية على المدى الطويل.

الأسهم

تعدّ الأسهم من فئة الأصول عالية المخاطر نظرا لتقلّبات أسعارها وتأثرها بالأزمات المالية. ومع ذلك، تُظهر البيانات التاريخية أن الأسهم الأميركية حققت عوائد حقيقية سنوية تتراوح بين 6 في المئة و7 في المئة على المدى الطويل، متفوّقة بوضوح على كلٍّ من السندات والنقد السائل. كما يتضح أن مستويات التقلّب تتناقص تدريجيا مع امتداد أفق الاستثمار، إذ تبلغ احتمالية تسجيل عائد سلبي خلال عام واحد نحو 25 في المئة، لكنها تنخفض إلى أقل من 10 في المئة عند قياس الأداء على مدى عشر سنوات أو أكثر.

ويعود هذا الأداء المستدام إلى قوة التأثير التراكمي للعائدات (Compounding)، حيث تؤدي إعادة استثمار الأرباح النقدية ونمو الأرباح التشغيلية إلى تعزيز القيمة السوقية للأصول بمرور الوقت، ما يجعل الأسهم قادرة على مجاراة التضخّم، بل تجاوزه في كثير من الأحيان. قد تكون فترات الانكماش السوقي حادة على المدى القصير، إلا أنها غالبًا ما تكون مؤقتة.

فالمستثمر الذي دخل السوق في ذروة عام 2007 وتكبّد خسارة تقارب 50 في المئة بحلول 2009، استعاد كل رأسماله بحلول عام 2013، وحقق مضاعفة في القيمة بحلول 2019. أما من احتفظ بالنقد خلال الفترة ذاتها، فقد شهد ببساطة تآكل قوته الشرائية نتيجة التضخّم المستمر.

توجهات استراتيجية لتعزيز كفاءة الاستثمار

تحمل هذه المعطيات دلالات مهمة في مجال بناء المحافظ الاستثمارية وتقديم الاستشارات المالية.

ينبغي على المستثمرين تحديد استراتيجياتهم بما يتوافق مع أهدافهم الزمنية، فالأدوات قصيرة الأجل مثل النقد أو السندات قصيرة المدة تناسب الاحتياجات الفورية (دفعة مقدمة على سبيل المثال لعقار أو سيارة)، بينما تشكّل الأسهم المكوّن الرئيسي للمحافظ طويلة الأجل، نظرًا لقدرتها على الحفاظ على القوة الشرائية وتنميتها مع مرور الوقت (كتمويل التقاعد أو تنمية الثروة عبر الأجيال) فيُفضَّل أن تشكّل الأسهم المكوّن الرئيسي للمحفظة، نظراً لسجلّها التاريخي القوي في الحفاظ على القوة الشرائية وتنميتها.

بناء قدرة المستثمرين على التفريق بين التقلّب باعتباره حركة سعرية مؤقتة، والمخاطر باعتبارها احتمال الفشل في تحقيق الأهداف المالية المستقبلية. فبدلًا من سؤال «ما مدى قدرتك على تحمّل التقلّب؟»، فمن الأنسب طرح سؤال «ما احتمال أن تلبّي احتياجاتك المستقبلية في الإنفاق؟»، هذا التحوّل في التفكير يوجّه الانتباه إلى الخطر الحقيقي المتمثل في تآكل الثروة على المدى الطويل.

تعكس بعض الأدوات الاستثمارية الحديثة مثل الصناديق المستهدفة لتاريخ معين هذا المنطق، حيث تستثمر بشكل أكبر في الأسهم في المراحل الأولى من حياة المستثمر ثم تتحوّل تدريجيًا نحو السندات والأدوات الدفاعية مع اقتراب الأهداف طويلة الأجل (التقاعد).

تجدر الإشارة إلى أن التركيز على الأسهم هنا يهدف إلى توضيح أثر الأفق الزمني على مخاطر الأصول، فالمحافظ المتوازنة يجب أن تكون متنوعة عبر فئات الأصول المختلفة، ومصمَّمة بعناية لتلبية احتياجات وظروف المستثمر المحددة.